SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader |Ликвидность и "новые имена" в "списке" РЕПО за неделю. 19/07/2013

- 19 июля 2013, 17:20

- |

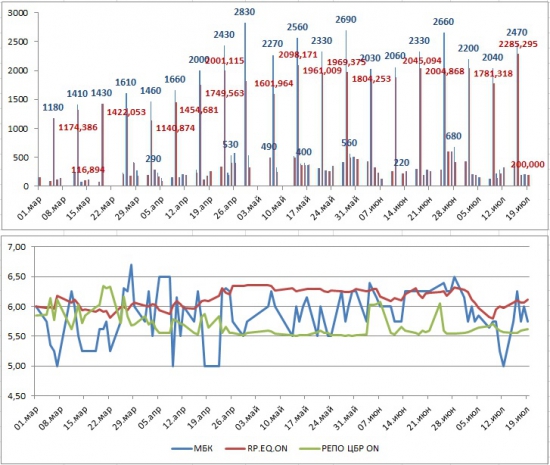

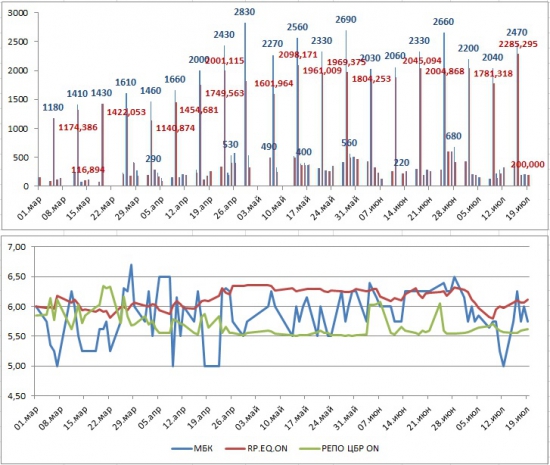

ЦБР точно рассчитал «потребности» банков на неделе и лимит в 200 млрд. (на овер) постоянно «выбирают».

Ставки МБК вернулись на «круги своя» — между ЦБР и междилеркой. У последних — ситуация также «нормализовалась» — спред между ними — расширился, давая возможность заработать на разнице ставок.

_______________________

На этой неделе, снова «пополнился» список «The Usual Suspects» по РЕПО на Московской Биржи:

1. ОАО Альфа-Банк — 156 940 600; за свой счет, предупреждение (на сколько я знаю — это ошибка выставления сделки)

2. АКБ «Российский Капитал» — 148 450 434; за свой счет, предупреждение (похоже на контрагента Альфы… пока больше не знаю ничего)

3. БД Алмаз — 27 975 210; за счет клиента — тут все «понятно» и «известно»...

http://smoketrader.ru/index.php/denezhnyj-rynok/77-mm1907

Ставки МБК вернулись на «круги своя» — между ЦБР и междилеркой. У последних — ситуация также «нормализовалась» — спред между ними — расширился, давая возможность заработать на разнице ставок.

_______________________

На этой неделе, снова «пополнился» список «The Usual Suspects» по РЕПО на Московской Биржи:

1. ОАО Альфа-Банк — 156 940 600; за свой счет, предупреждение (на сколько я знаю — это ошибка выставления сделки)

2. АКБ «Российский Капитал» — 148 450 434; за свой счет, предупреждение (похоже на контрагента Альфы… пока больше не знаю ничего)

3. БД Алмаз — 27 975 210; за счет клиента — тут все «понятно» и «известно»...

http://smoketrader.ru/index.php/denezhnyj-rynok/77-mm1907

- комментировать

- Комментарии ( 1 )

Блог им. smoketrader |"Денежный" вторник 16 июля 2013 (ставки, аукционы, ОФЗ, USDRUB)

- 16 июля 2013, 17:13

- |

Сегодня ЦБР проводил 2 аукцина — овер с лимитом 430 млрд., который «выгребли» целиком (средне-взв.ставка 5,55%) и недельное РЕПО — лимит 2040 млрд. (на прошлой неделе 2040 млрд.) — привлекли 1855,295 (против 1681,318 неделей ранее) — средне-взв.ставка стабильна в районе 5,52%.

Кстати, могу «поздравить» — сегодня рынок привлек максимальный объем по РЕПО с ЦБР — овернайт+недельное = 2,285 трлн. При этом, могу сказать, что никакого «ажиотажа» по деньгам на рынке нет, хотя относительно прошлой недели ставки выросли...

Подробнее о ставках: тренд прошлой недели (снижение ставок на денежном рынке) завершился. А спред между РЕПО с Центральным Банком vs междилерское РЕПО стал снова расширяться. давая «пищу» арбитражным стратегиям. После нескольких месяцев стабильных ставок (у «верхней границы» диапазона) — на рынке «случилось» какое-то движение — возможно, что «тренд на снижение» будет продолжен… Хотя до 3,5-4% вряд ли дойдет. После июньского «коллапса» по РЕПО рынок более-менее успокоился и повысилась активность, снова начинают рассматривать лимиты друг на друга + предлагать свичевать сделки (правда на РЕПО с ЦБР). Правда, вот на РЕПО с ЦК какой-то «феноменальной» активности я не вижу… А вроде «все хотели»…

( Читать дальше )

Кстати, могу «поздравить» — сегодня рынок привлек максимальный объем по РЕПО с ЦБР — овернайт+недельное = 2,285 трлн. При этом, могу сказать, что никакого «ажиотажа» по деньгам на рынке нет, хотя относительно прошлой недели ставки выросли...

Подробнее о ставках: тренд прошлой недели (снижение ставок на денежном рынке) завершился. А спред между РЕПО с Центральным Банком vs междилерское РЕПО стал снова расширяться. давая «пищу» арбитражным стратегиям. После нескольких месяцев стабильных ставок (у «верхней границы» диапазона) — на рынке «случилось» какое-то движение — возможно, что «тренд на снижение» будет продолжен… Хотя до 3,5-4% вряд ли дойдет. После июньского «коллапса» по РЕПО рынок более-менее успокоился и повысилась активность, снова начинают рассматривать лимиты друг на друга + предлагать свичевать сделки (правда на РЕПО с ЦБР). Правда, вот на РЕПО с ЦК какой-то «феноменальной» активности я не вижу… А вроде «все хотели»…

( Читать дальше )

Блог им. smoketrader |Мнение: Д.У. на РФР, текущие "реалии"

- 04 июля 2013, 13:23

- |

Основываясь на своем опыте на российском фондовом рынке (с 2003 года — официально) могу сказать так:

Д.У. может быть актуально лишь на растущем рынке… Ибо «залипание» в шорте несколько миллионов черевато тем, что в один прекрасный момент брокер может закрыть эти операции (да — он может — читайте регламент). И придется крыть убытки. Шорт = маржиналка — а значит перенос позиции уже убыточен (нужно его отыграть).

На «пиле» (ИМХО) более актуальны МТС (и его подразделение HFT). Ручная торговля Д.У. практически «сдохла» на отрезке в последние несколько лет.

На простой торговле спотом/фьючем/валютой капитал не сделать. Нужно действовать комбинируя несколько инструментов… постоянно хеджируя риски… В условиях экономической неопределенности делать заявления о доходе в 1000% годовых можно на суммах не более 10.000 рублей… И то… Не верю я...

Да и гарантировать доход — Вам не может никто. А если так говорят — бегите, ведь даже подписывая регламент Вы подписываете уведомление о рисках, где соглашаетесь, что «все понимаете». Гарантия в депозите до 600к от АСВ (и то есть «вероятности»).

( Читать дальше )

Д.У. может быть актуально лишь на растущем рынке… Ибо «залипание» в шорте несколько миллионов черевато тем, что в один прекрасный момент брокер может закрыть эти операции (да — он может — читайте регламент). И придется крыть убытки. Шорт = маржиналка — а значит перенос позиции уже убыточен (нужно его отыграть).

На «пиле» (ИМХО) более актуальны МТС (и его подразделение HFT). Ручная торговля Д.У. практически «сдохла» на отрезке в последние несколько лет.

На простой торговле спотом/фьючем/валютой капитал не сделать. Нужно действовать комбинируя несколько инструментов… постоянно хеджируя риски… В условиях экономической неопределенности делать заявления о доходе в 1000% годовых можно на суммах не более 10.000 рублей… И то… Не верю я...

Да и гарантировать доход — Вам не может никто. А если так говорят — бегите, ведь даже подписывая регламент Вы подписываете уведомление о рисках, где соглашаетесь, что «все понимаете». Гарантия в депозите до 600к от АСВ (и то есть «вероятности»).

( Читать дальше )

Блог им. smoketrader |No way out

- 03 июля 2013, 18:12

- |

Мне кажется, что никто не знает, что происходит в экономике.

Ни Правительство, ни регуляторы. Никто.

Перед нами некая «новая реальность». Что по ожиданиям экономических процессов, что по курсу доллара.

Провели недавно анализ — с т.з. дисперсии и стандартного отклонения на курсе Рубль/Доллар — получается что его можно (нужно) шортить, однако фактор «новая реальность» заставляет меня быть более внимательным к показаниям индикаторов...

Одно дело статистика, другое дело политические «движения».

http://smoketrader.ru/index.php/denezhnyj-rynok/68-nowayout

Ни Правительство, ни регуляторы. Никто.

Перед нами некая «новая реальность». Что по ожиданиям экономических процессов, что по курсу доллара.

Провели недавно анализ — с т.з. дисперсии и стандартного отклонения на курсе Рубль/Доллар — получается что его можно (нужно) шортить, однако фактор «новая реальность» заставляет меня быть более внимательным к показаниям индикаторов...

Одно дело статистика, другое дело политические «движения».

http://smoketrader.ru/index.php/denezhnyj-rynok/68-nowayout

Блог им. smoketrader |Банки RU: экспресс-оценка краткосрочного риска + ситуация на денежном рынке

- 28 июня 2013, 16:13

- |

Продолжаем, «размышления» о рисках на рынке. Я хотел бы напомнить, что многие «проблемы» рисков денежного рынка (рынка ликвидности) лежит именно в том, кто и как оценивает риск друг на друга… да и оценивает ли вообще.

Как показала практика «спецсовещания» на Бирже 17 июня «о проблемах на рынке РЕПО» — у инвесткомпаний, по части риска на сделку/контрагента, было достаточно «наплевательское» отношение. Собственно и «выход» на сделку РЕПО существенно прост — списались-договорились-сделали. Ибо «кидалово» решалось дисконтом и никто не задумывался...

Мы имеем «комбинированный» риск: риск на конртагента + риск на бумагу (который «покрывается» дисконтом). Также, важно выставлять возмещение, которое на рынке обычно равно дисконту. Т.о. выставляя дисконт и возмещение мы предполагаем, что в худшем варианте контрагент, не выполнив поставку денег — оплатит возмещение (юридически) Ибо если нет в моменте 10 млн., то есть вероятность, что есть 1 млн. — допустим контрагент не успел «развернуть в обратку» пирамиду РЕПО. Конечно, мы сейчас не берем во внимание мошеннические сделки — возмещение по которым не получить. Т.о. возмещением мы покрываем возможный риск того, что при «сливе» залоговых бумаг мы можем получить убыток по сделке. Кстати, если контрагент «кидает», вы можете на 2-й день продать его залог (правила торгов). Следовательно, нам нужно понять какой риск по сделке мы можем «взять на себя» и работать с контрагентами по принципу: взятый риск это 10-15% от лимита на контрагента.

( Читать дальше )

Как показала практика «спецсовещания» на Бирже 17 июня «о проблемах на рынке РЕПО» — у инвесткомпаний, по части риска на сделку/контрагента, было достаточно «наплевательское» отношение. Собственно и «выход» на сделку РЕПО существенно прост — списались-договорились-сделали. Ибо «кидалово» решалось дисконтом и никто не задумывался...

Мы имеем «комбинированный» риск: риск на конртагента + риск на бумагу (который «покрывается» дисконтом). Также, важно выставлять возмещение, которое на рынке обычно равно дисконту. Т.о. выставляя дисконт и возмещение мы предполагаем, что в худшем варианте контрагент, не выполнив поставку денег — оплатит возмещение (юридически) Ибо если нет в моменте 10 млн., то есть вероятность, что есть 1 млн. — допустим контрагент не успел «развернуть в обратку» пирамиду РЕПО. Конечно, мы сейчас не берем во внимание мошеннические сделки — возмещение по которым не получить. Т.о. возмещением мы покрываем возможный риск того, что при «сливе» залоговых бумаг мы можем получить убыток по сделке. Кстати, если контрагент «кидает», вы можете на 2-й день продать его залог (правила торгов). Следовательно, нам нужно понять какой риск по сделке мы можем «взять на себя» и работать с контрагентами по принципу: взятый риск это 10-15% от лимита на контрагента.

( Читать дальше )

Блог им. smoketrader |Банки RU: анализ отчетности

- 26 июня 2013, 16:51

- |

Давно я не писал постов посвященных анализу банковской деятельности.И вот — решил несколько «исправить» ситуацию. Сегодня в оценке принимают «участие» 6 банков: Азимут, ИКФ, МДМ, Новиком, РИА, Центр-Инвест. Банки разные и состояние по ним тоже насколько «разнится». данный материал может быть интересен как формирующим облигационные портфели, так и просто «для общего понимания ситуации».

КБ «Русский Инвестиционный Альянс» (РИА Банк): на МБК — заемщик с объемом равным объему ликвидных активов на отчетную дату. Основные нормативы ЦБР (Н1, Н2, Н3, Н4) — выполняются. по анализу показателей 101 формы — Капитал и валюта баланса имеют отрицательную тенденцию, хотя на 01.06.13 чистая прибыль и валюта баланса — подросли по отношению к предыдущему показателю. Несколько «настораживает» % просрочки физ.лиц по кредитам. хотя объем выданных — незначителен. При это, стоит отметить, что при выданных 28% кредитах «юрикам» — просрочки нет. Банк работает по направлению кредитования юр.лиц — в основном производственной сферы. При этом, наблюдается некоторое сокращение счетов юр.лиц. Динамика несколько «тревожная», но текущий проблем нет — рекомендую ежемесячный контроль показателей.

( Читать дальше )

КБ «Русский Инвестиционный Альянс» (РИА Банк): на МБК — заемщик с объемом равным объему ликвидных активов на отчетную дату. Основные нормативы ЦБР (Н1, Н2, Н3, Н4) — выполняются. по анализу показателей 101 формы — Капитал и валюта баланса имеют отрицательную тенденцию, хотя на 01.06.13 чистая прибыль и валюта баланса — подросли по отношению к предыдущему показателю. Несколько «настораживает» % просрочки физ.лиц по кредитам. хотя объем выданных — незначителен. При это, стоит отметить, что при выданных 28% кредитах «юрикам» — просрочки нет. Банк работает по направлению кредитования юр.лиц — в основном производственной сферы. При этом, наблюдается некоторое сокращение счетов юр.лиц. Динамика несколько «тревожная», но текущий проблем нет — рекомендую ежемесячный контроль показателей.

( Читать дальше )

Блог им. smoketrader |Денежный вторник (большой обзор)

- 25 июня 2013, 16:56

- |

Сегодня «традиционно» ЦБР публикует факторы ликвидности и проводит 2 аукциона — овер и недельный. Лимит на этой неделе был больше, чем неделей ранее, однако рынок (в итоге) привлек денег — даже меньше, чем в прошлый раз (см.график). Мне кажется, что «нежелание» брать «больше» на недельном РЕПО больше вызван тем, что «адекватных» залогов практически нет, и банки просто более «качественно» работают с остатками на корр.счете… не прибегая к ЦБР (ломбардный список).

Ставки на рынках — МБК, междиреское РЕПО (акции) (все — овер) — несколько «приподнялись» к 6,5%. Не критично, конечно… но при таких ставках — безопаснее привлекать на фикс.аукционе у ЦБР, нежели на рынке… И хотя ситуация на междилереке несколько «устаканилась» панические настроения иногда «проскальзывают» — многие стали постоянно мониторить файл Биржи по неисполнению. Повторюсь — пока все — нормально… Не смотря на «новые» 2 имени в списке. Достаточно широкий спред между недельными деньгами «от ЦБР» и «междилеркой» — уменьшился до более-менее «адекватных» показателей.

( Читать дальше )

Ставки на рынках — МБК, междиреское РЕПО (акции) (все — овер) — несколько «приподнялись» к 6,5%. Не критично, конечно… но при таких ставках — безопаснее привлекать на фикс.аукционе у ЦБР, нежели на рынке… И хотя ситуация на междилереке несколько «устаканилась» панические настроения иногда «проскальзывают» — многие стали постоянно мониторить файл Биржи по неисполнению. Повторюсь — пока все — нормально… Не смотря на «новые» 2 имени в списке. Достаточно широкий спред между недельными деньгами «от ЦБР» и «междилеркой» — уменьшился до более-менее «адекватных» показателей.

( Читать дальше )

Блог им. smoketrader |Идея "FIX": короткий портфель и графики для анализа

- 20 июня 2013, 17:51

- |

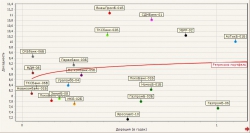

Продолжая вчерашнюю тему по облигациям — предложу вашему вниманию карту доходности следующих бондов + на карте представлена «кривая» по этим бондам.

20 облигаций с офертой в течении года — достаточно короткие + «адекватные» отчетности. Еще раз повторюсь — меня спрашивали «почему доминируют в портфеле банки?» — ответ простой: у этих эмитетнов адекватная отчетность, которая публикуется регулярно и мониторинг ее позволяет принимать решение о покупке/продаже. Фразу «адекватная отчетность» достаточно сложно применить к «корпоратам», про «дотационные» муни — вообще отдельный разговор.

продолжение http://smoketrader.ru/index.php/fix/53-shortbond2006

В продолжение постов про самые «оборотистые» облигации и про короткий портфель — добавляю для анализа 3 графика.

1. Карта доходности корпоративных облигаций с рейтингом ВВВ по Moody's (с 3 регрессиями: текущая, 1 мес. и 3 мес.)

( Читать дальше )

20 облигаций с офертой в течении года — достаточно короткие + «адекватные» отчетности. Еще раз повторюсь — меня спрашивали «почему доминируют в портфеле банки?» — ответ простой: у этих эмитетнов адекватная отчетность, которая публикуется регулярно и мониторинг ее позволяет принимать решение о покупке/продаже. Фразу «адекватная отчетность» достаточно сложно применить к «корпоратам», про «дотационные» муни — вообще отдельный разговор.

продолжение http://smoketrader.ru/index.php/fix/53-shortbond2006

В продолжение постов про самые «оборотистые» облигации и про короткий портфель — добавляю для анализа 3 графика.

1. Карта доходности корпоративных облигаций с рейтингом ВВВ по Moody's (с 3 регрессиями: текущая, 1 мес. и 3 мес.)

( Читать дальше )

Блог им. smoketrader |Денежный рынок: "В Багдаде - все спокойно..."

- 18 июня 2013, 16:26

- |

Файл Биржи сегодня пополнился лишь известными именами — ФинСистема и Алмаз. Поскольку сделки этих компаний были «растянуты» во времени — они еще какое-то время будут «всплывать»…

ЦБР сегодня проводил недельное РЕПО, рынок стабильно не «добирает» 200-300 млрд. из лимита. Овернайт «выгребли» целиком. На МБК и на коротком РЕПО ставки вполне адекватные — в районе 6,3%. Можно рассмотреть вариант размещения денег РЕПО ЦБР vs МБК или межд. РЕПО на овер с повышенным (допустим до 15% дисконтом, с ликвидным залогом) и «проверенным» контрагентом.

Я не наблюдаю появления каких-то серьезных проблем у Проспекта, Нэттрейдера и остальных — кто не выставлял отчеты на Алмаз. Компании работают, претензий регуляторов к ним нет. Штрафы скорее всего будут сняты (по указанию ЦБР).

Сегодня: ЦБР проводит 2 аукциона: Овернайт — 370 млрд.Недельное РЕПО — 1960 млрд. (против 1720 млрд. неделей ранее).

Свопы:

USD_TODTOM: мин/макс – 6,08/6,31%; последняя – 6,20%

EUR_TODTOM: мин/макс – 6,02/6,45%; последняя – 6,36%

( Читать дальше )

ЦБР сегодня проводил недельное РЕПО, рынок стабильно не «добирает» 200-300 млрд. из лимита. Овернайт «выгребли» целиком. На МБК и на коротком РЕПО ставки вполне адекватные — в районе 6,3%. Можно рассмотреть вариант размещения денег РЕПО ЦБР vs МБК или межд. РЕПО на овер с повышенным (допустим до 15% дисконтом, с ликвидным залогом) и «проверенным» контрагентом.

Я не наблюдаю появления каких-то серьезных проблем у Проспекта, Нэттрейдера и остальных — кто не выставлял отчеты на Алмаз. Компании работают, претензий регуляторов к ним нет. Штрафы скорее всего будут сняты (по указанию ЦБР).

Сегодня: ЦБР проводит 2 аукциона: Овернайт — 370 млрд.Недельное РЕПО — 1960 млрд. (против 1720 млрд. неделей ранее).

Свопы:

USD_TODTOM: мин/макс – 6,08/6,31%; последняя – 6,20%

EUR_TODTOM: мин/макс – 6,02/6,45%; последняя – 6,36%

( Читать дальше )

Блог им. smoketrader |По поводу бензина и верхнего баннера от Питерской Биржи...

- 16 июня 2013, 12:02

- |

Воскресное «рассуждение», навеяное баннером о покупке фьючей на бензин:

Если Вас беспокоит рост цен на бензин — то Вы хоть обпокупайтесь фьючерсами — дешевый бензин в бак — не получите))))

Разве что эта фраза — завуалированное предложение встать в лонг по топливу))))

Вы можете спросить — почему на Питерской Бирже цена топлива ниже той, по которой Вы заполняете бак своего «пепелацца»?! Да все просто — цена фьюча не учитывает цену на транспортировку этого бензина… И если Вы «вдруг» решите себе «прикупить» пару тонн дизеля или бензина, то надо быть готовым подогнать на «пункт раздачи» бензовоз, а обычно жел.дор «канистру» ( о тарифах и правилах перевозки мона почитать у РЖД на сайте).

Могу сказать одно — никто из розничных бензинщиков не покупает бензин фьючерсами ;)

Если Вас беспокоит рост цен на бензин — то Вы хоть обпокупайтесь фьючерсами — дешевый бензин в бак — не получите))))

Разве что эта фраза — завуалированное предложение встать в лонг по топливу))))

Вы можете спросить — почему на Питерской Бирже цена топлива ниже той, по которой Вы заполняете бак своего «пепелацца»?! Да все просто — цена фьюча не учитывает цену на транспортировку этого бензина… И если Вы «вдруг» решите себе «прикупить» пару тонн дизеля или бензина, то надо быть готовым подогнать на «пункт раздачи» бензовоз, а обычно жел.дор «канистру» ( о тарифах и правилах перевозки мона почитать у РЖД на сайте).

Могу сказать одно — никто из розничных бензинщиков не покупает бензин фьючерсами ;)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс